2020年,全球数据库行业市场规模已经达到了665亿美元。2021年,全球信息化程度进一步提高,经营管理信息化、办公模式自动化等均推动了整个全球数据库行业的发展。

随着我国信息化进程的加快以及互联网技术的广泛应用,大数据、云计算等信息产业环境日益成熟。其中,数据库作为支撑信息产业的基石,遇到了良好的发展机会,但同时也面临新的竞争与挑战。数据库产业发展迅猛,渗透到数字企业的各个方面,需要关注其未来几年的发展趋势。

本文尝试从搜集的信息中分析当前哪些数据库最受青睐以及全球及国内数据库市场现状及未来发展趋势。

1、全球数据库市场情况

在互联网化趋势下,各个行业数据量呈爆炸式增长。另外随着数据大集中、数据挖掘、商业智能、协同作业等大数据处理技术的日趋成熟,数据价值呈指数上升趋势。

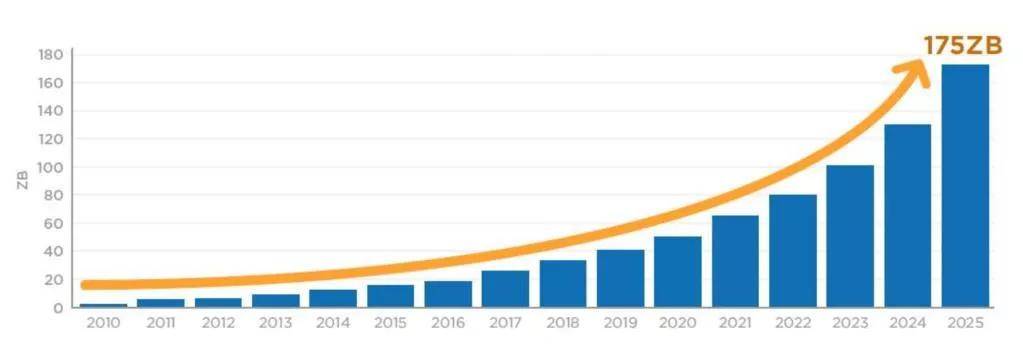

根据IDC与浪潮联合发布的最新报告显示,随着数据爆发式增长,到2025年全球大数据储量将达到175ZB。前瞻预测,2026年全球大数据储量将达到223ZB。

海量数据的爆发必将驱动整个全球数据库行业市场的稳步增长,2026年全球数据库行业市场规模有望突破2000亿美元。

* 2010-2025年全球数据规模量,来源IDC

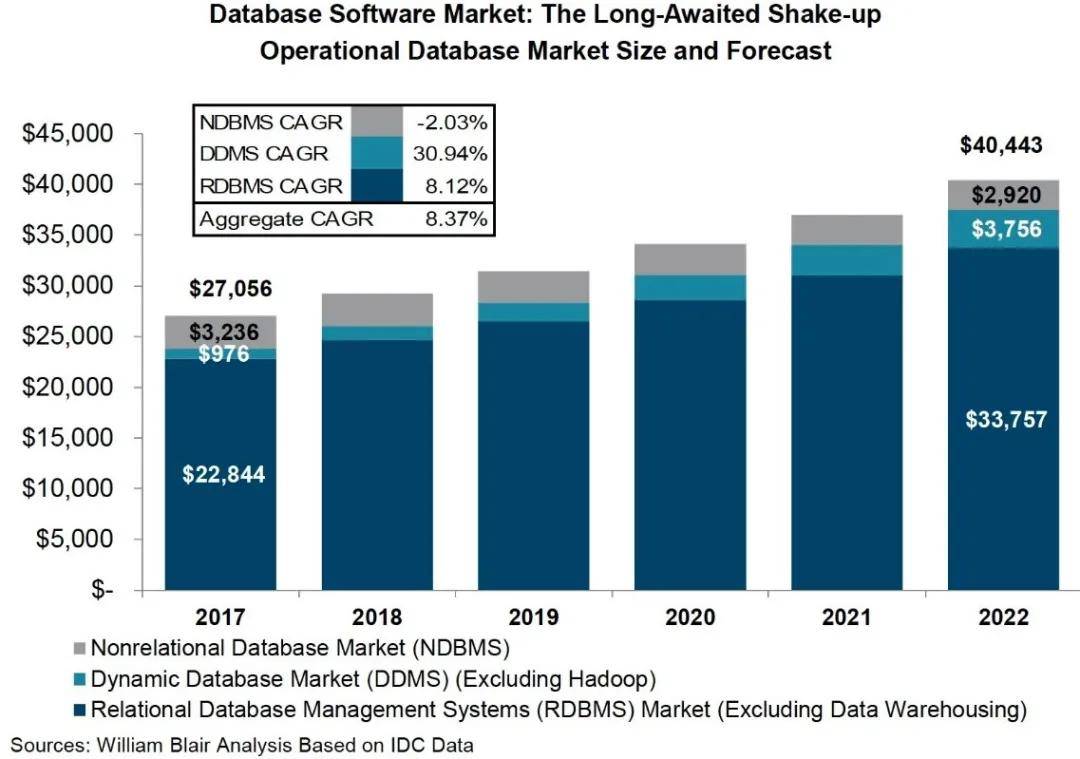

在全球数据库市场中,关系型数据库市场份额依然是老大哥,占比最高。根据IDC数据显示,2022 年全球数据库市场规模将超过400亿美金,市场规模巨大。

关系型数据库(RDBMS)占据80%以上的市场,Dynamic Database(DDMS)就是非关系型数据库。这部分市场虽然小但发展潜力看好,与互联网等大公司多采用开源+自研而不买商业产品息息相关。

在全球关系型数据库中 Oracle 厂商依然独占鳌头,占据约 42%的市场份额,前三名中的另外两家厂商分别是微软(24%)与 IBM(13%)。

* 2017-2022年全球不同模型数据库市场,来源IDC

Oracle 作为全球最大,应用最为广泛的企业级数据库厂商,持续稳坐行业第一把交椅。然而,随着数据量不断激增,基于开源与分布式的云数据库应运而生,快速冲击着传统数据库的市场格局。

2018 年,数据库全球市场规模461亿美元,其中云数据库贡献104亿美元,同比增长18.4%,占全球数据库市场 22.56%,为行业增长贡献 68%,数据库上云进入快车道。在此背景下,全球数据库行业格局正迎来新一轮洗牌。

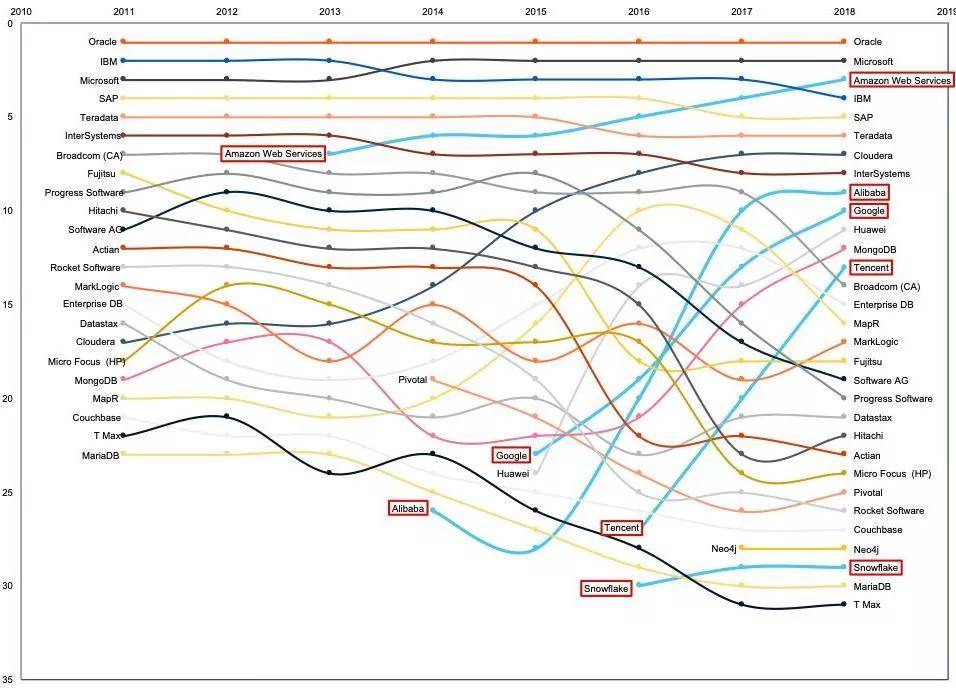

我们来看一组数据,下图是2011-2018年数据库市场份额变化图。

在这张趋势图上,Oracle稳居第一,Microsoft 位于第二位。再然后 AWS 异军突起,占据第三位,阿里巴巴位列第九,华为位列第十一位,腾讯十三位,国内的云厂商成绩同样耀眼。在云计算大背景下全球数据库行业市场正迎来局面重塑,后起之秀有望抓住该机遇弯道超车。

* 2010-2018 年全球数据库规模排名,来源Gartner

二、全球数据库细分领域分析

在全球总体市场的趋势变化上,不同模型(关系与非关系)、不同基础(云与非云)、不同商业模式(开源与商用)的数据库发展趋势也不尽相同。

❖ 关系型与非关系型

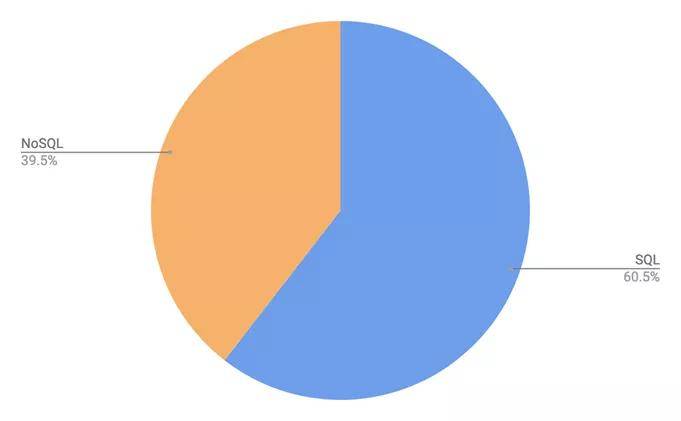

关系型数据库仍然占据着相当的优势,关系型与非关系型数据库的用户规模分别为 60.5%和 39.5%。根据 DB-Engines 统计,在关系型数据库中,Oracle 和MySQL优势较为明显,两者在近五年中始终保持领先地位,用户群体中广受欢迎。

* 关系型数据库与非关系型数据库用户规模统计,来源ScaleGrid

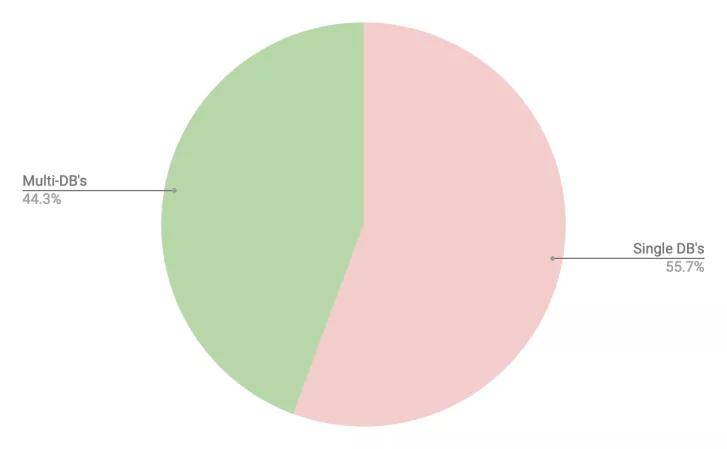

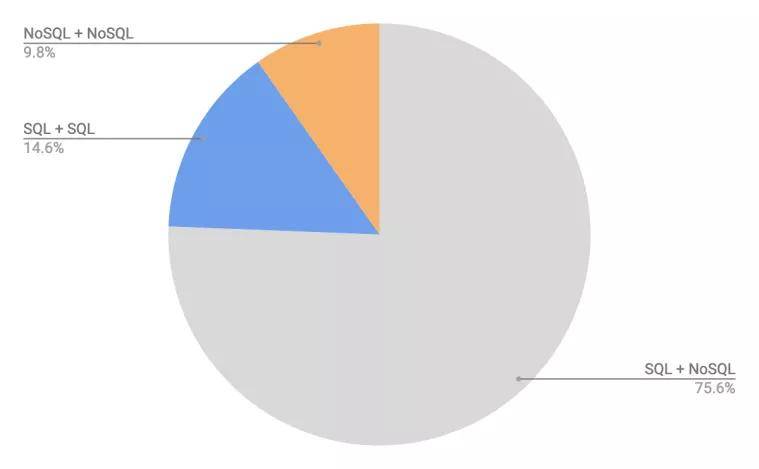

针对目前更多企业的应用场景,单一的关系型和非关系型难以满足需求,关系型数据库和非关系型数据库混合使用受到广泛欢迎。由关系型数据库和非关系型数据库所构成的产品组合使用比例达到 75.6%。

这表明,对于很多企业而言,单个数据库已经不能满足他们的需求。虽然有些企业可能偏好SQL或NoSQL,但不可否认的是,这两种数据库各有所长。企业应用数据库管理并非将其限制为一种数据库类型,而是为了开发数据策略以实现其兼容性,以便这些功能强大的数据库能够相互补充并填补数据需求的空白。

* 单一数据库应用和组合数据库应用比例,来源ScaleGrid

在组合使用中,不同组合使用情况也不同,最为常见的仍然是SQL+NOSQL的组合。

* 组合数据库应用中各组合模式使用比例,来源ScaleGrid

❖ 云数据库发展

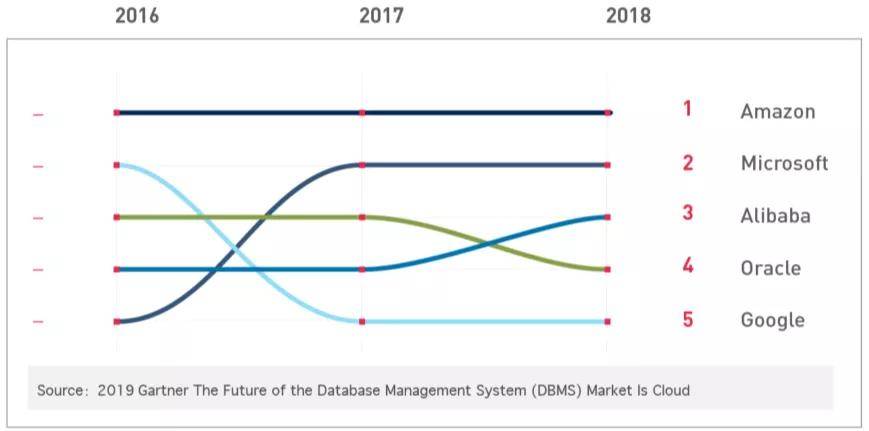

云数据库方面,前三名分别是AWS、Microsoft 与阿里巴巴。在2013年Amazon AWS 推出自研数据库产品 Aurora 之后,旗下的云数据库市场占有率不断提升,并在过去三年维持在市场第一的水平。

* 2016-2018年全球云数据库收入排名,来源Gartner

至2023年,预计75%数据库都将实现上云,这一变化将彻底改变数据库系统供应商格局。

在企业全面上云的背景下,传统数据库上云模式无法满足客户业务快速扩展和智能运维的需求,数据上云新模式一诞生就成为未来发展的重要方向。

与传统数据库不断放缓的收入增速相比,云数据库正在实现快速增长。云数据库天然具备云灵活性,能够提供强大的创新能力、丰富多样产品体系、经济高效部署方式和按需付费的支付模式。云数据库其按需扩展、按需计费特征使其获得了中小企业及互联网用户拥趸,这又进一步推动云数据库技术发展,形成正反馈。

数据库发展正从“数据库+云”模式全面转向“云+数据库”模式。

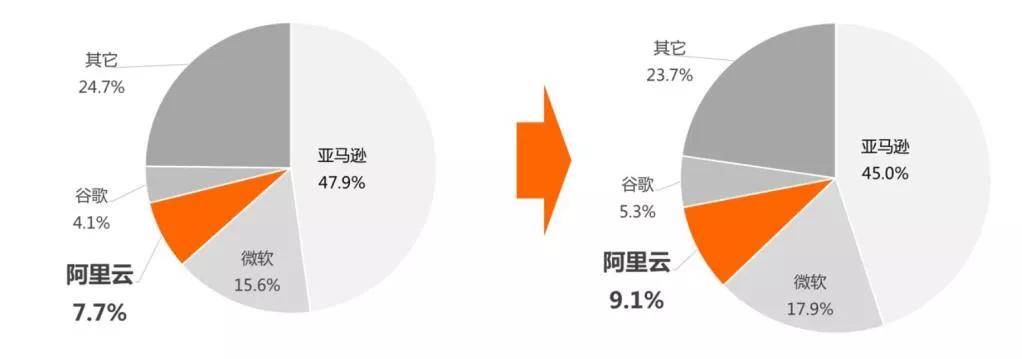

* 2018-2019年全球云厂商市场份额,来源Gartner

根据 Gartner 数据,2019 年全球云计算市场进一步向头部集中, 2019 年全球云计算市场前五名分别是Amazon、Microsoft、阿里云、Google和IBM。其中,Amazon、Microsoft 和阿里云占据市场七成份额。Amazon 排名依旧领跑。

❖ 开源数据库

* 2019年开源数据库市场份额,来自国外某调查机构

占据第一位的 MySQL 使用量超过 30%;加州大学计算机系开发的 PostgreSQL 则排名第二,用户占比达 13.4%;MongoDB 排名第三,市占率为 12.2%,此外紧随其后的是 Redis(非关系型) 、 MariaDB 、 Elasticsearch 、Cassandra 和 SQLite ,前后之间差距较小,竞争较激烈。

与之相对比,我们看看商业数据库市场份额情况,依然是老三家Oracle、SQL Server、DB2的天下。

* 2019年商业数据库市场份额,来自国外某调查机构

三、信创背景下的国产数据库市场情况

先说一下信创的背景。

信创是什么?又名信息技术应用创新。通俗来说,信创意味着从IT底层基础软件到上层应用软件的全产业链的国产化,解决核心技术卡脖子的问题,为中国未来发展奠定扎实的数字基础。

在2019年,信创产业开始涌现。2020年,在复工复产、新基建的背景之下,信创市场逐渐走入大家视野,各信创项目更是大面积开展。

目前在信创领域,已形成中国电子(CEC)、中国电子科技集团(CETC)、中科院系和华为四大主力集团。

信创产业的出现与快速发展是有迹可循的。当前,国内的重要信息系统、关键基础设施中使用的核心信息技术产品和关键服务大多依赖国外。自2008年发生的微软黑屏事件、2013年的美国“棱镜”事件和近年来的华为、中兴禁令事件,唤醒了不少国人对于网络信息安全的认知意识。在变幻莫测的国际形势和国民意识的觉醒之下,信创应运而生。

信创产业当务之急要解决的正是网络安全问题,尽可能将基础设施变成我们自己可自主掌控、可自主研究发展的和可自主生产的产品。

2020以来,在新基建全面启动的背景下,我国的信息技术应用创新项目也在全国范围内展开。2020年8月4日,国务院发布《新时期促进集成电路产业和软件产业高质量发展的若干政策》,为信创产业发展提供了政策支持。各企业在此政策基础上各展所长,频发利好。

另外,新基建不仅有利地推动了中国信息技术产业数字化的转型,助力中国信息技术产业创新升级及相关企业竞争力的提升,还一定程度上给予信息安全相关的安防企业带来机遇和发展空间。

伴随着紧张的国际局势,网络空间安全已经和国家安全紧密相关,越来越多涉及安防业务的厂商走入信创市场,共同致力于构建一个安全、稳定可靠、高性能的安防监控网络。

在美国的步步紧逼之下,不少企业在信创市场上遍地开花。尤其是在安防领域,已有不少涉及安防业务的厂商涉足信创市场,且在信创产业链中卓有成绩。

除了安防企业三巨头海康威视、大华股份和宇视科技,榜单中赫然在目还有“AI四小龙”中的旷视科技、商汤科技、依图科技,其它企业包括后来居上的科大讯飞,三六零,他们均在信创五百强企业榜单以内。

信创产业拥有一条庞大的产业链,主要涉及以下四大部分:

- IT 基础设置:CPU 芯片、服务器、存储、交换机、路由器、各种云等。

- 基础软件:操作系统、数据库、中间件、BIOS 等。

- 应用软件:OA、ERP、办公软件、政务应用、流版签软件等。

- 信息安全:边界安全产品、终端安全产品等。

这里说一说数据库。

这几年,国产数据库的进步也是有目共睹的,国产数据库和传统数据库厂商之间的差距在逐渐缩小,某些层面甚至有赶超之势。纵观这几年国产数据库的发展模式分为两个不同的路径:

最早的是以Oracle为参照的达梦数据库、人大金仓和面对数据分析为主的南大通用等几家公司为主;另外就是近年来迅猛发展的、以中国的通信企业和互联网企业为代表的自研数据库,如华为的GaussDB、阿里的OceanBase和PolarDB已经腾讯的CynosDB、TDSQL、TBase。

以Oracle、IBM、微软等为代表的传统厂商凭借先发优势吃掉了数据库市场的很大份额,虽然国产数据库起步较晚,但是云技术的发展还是让国产数据库搭上了快班车,市场份额也在逐年增加。

这些从电信行业,互联网行业里面发展起来的国产数据库,有深厚技术储备、有大量的应用场景、有海量资源投入,在数据的规模,数据库产品的功能和性能的要求,以及业务的复杂性方面,都经过了严苛的实际考验,可以说已经具备了相当强的竞争能力。

当前,国产数据库已经形成四大核心竞争阵营,

- 以阿里、腾讯和华为科技巨头为代表的云数据厂商;

- 以武汉达梦、人大金仓、南大通用和神舟通用“四小龙”为代表的传统国产厂商;

- 以PingCAP、巨杉、万里开源为代表的新兴自研势力;

- 以科蓝、浪潮、星格瑞为代表的外购拥有完整产权的厂商。

信创背景下重要信息领域国产自主化是国家战略,国产化大背景的驱动下,这是国产数据库发展最好的时代,2021年有望在行业市场将取得历史性突破。

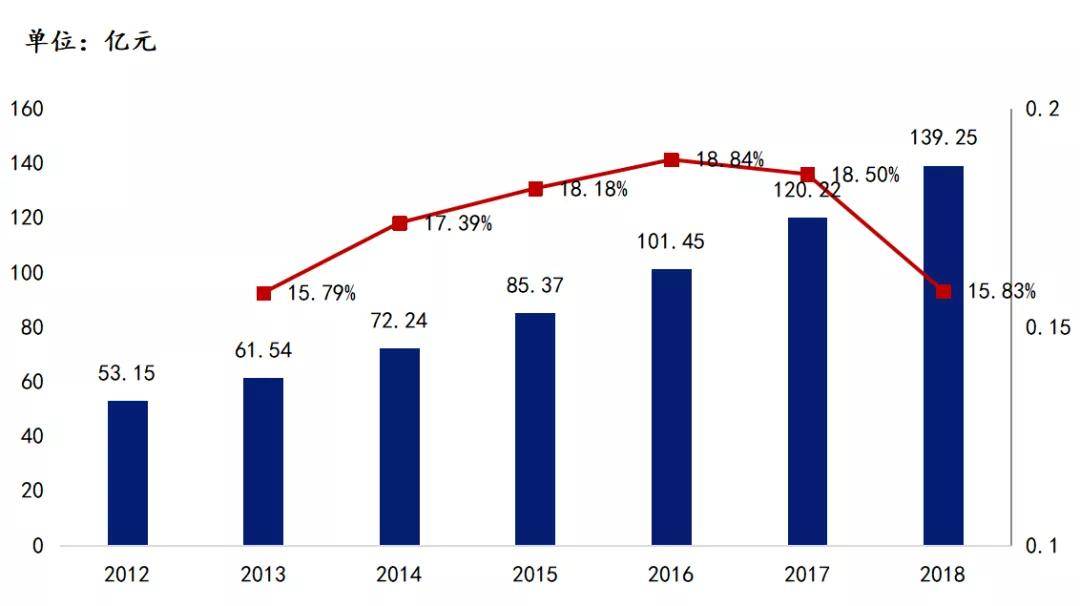

* 2012-2018年,中国的数据库市场规模,来源智研咨询

2012年我国数据库软件市场规模为53.15亿元,2018年增长至139.25亿元,过去6年复合增速17.4%。假设行业复合增速为17.4%,则2020年国内数据库市场规模有望达到200亿元。可以说,中国数据库市场仍处于快速成长期,未来提升空间巨大。

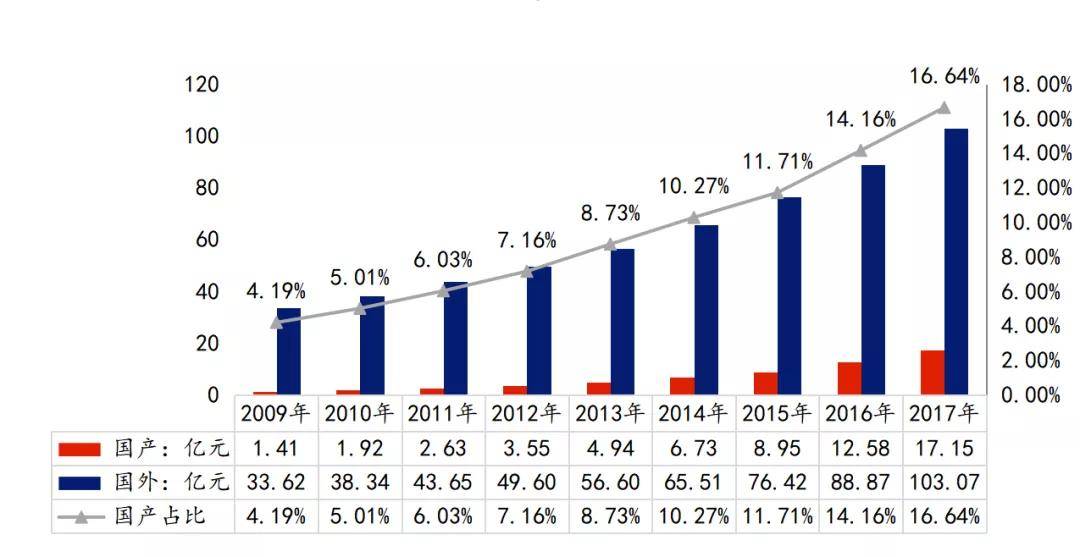

* 2009-2017年我国数据库产品竞争格局,来源智研咨询

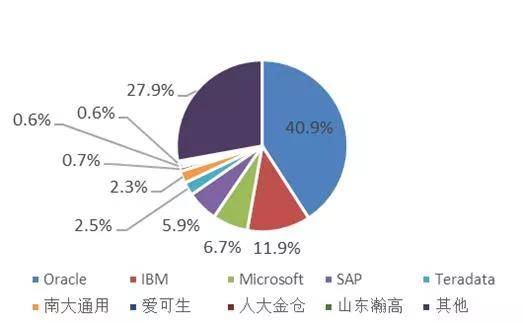

国内数据库市场前五大企业均为国外厂商,占据约 70%份额。本土数据库厂商市场份额较大的主要有南大通用、人大金仓、武汉达梦、山东瀚高、爱可生等。参照目前头部几家云厂商的数据库市场份额来看,总体预测也在40~60亿元左右。

* 2017年中国数据库市场主要厂商,来源Gartner

四、国内数据库市场预估

针对未来国内数据库市场的预测,有多种不同的结论。整体估算下来,数据库国产化市场空间测算年均百亿规模增量,市场总体空间高达千亿级。这里收集到几种方式,预测下未来的市场空间。结合已有资料与产业调研,针对数据库国产化市场进行了测算。

❖ 方法1:按Oracle市场空间评估

* Oracle数据库亚太区营收规模,来源Oracle公司年报

根据Oracle公司近三年年报披露的财务数据,公司云及数据库业务(Cloud and License Business)亚太地区营收规模分别为45.72/48.48/50.04 亿美元。同时,根据IMF和国家统计局公开的数据,2018年亚太地区GDP规模达到30.12万亿美元,其中中国GDP约为13.89 万亿美元,占比约为46%。

考虑到Oracle在国内市场所占有的份额稳定在40%-50%,基于以上数据进行测算,国内数据库每年市场规模约为300-400亿元。

❖ 方法2:按企业规模及发展预估

* 部分数据库厂商报价,来源中央政府采购网

2019年9月全国国有企业数量为46万家(数据来源天眼查)。2016年全国共有126万个事业单位(数据来源人社部)。假设国内ToB与ToG端市场合计用户规模200万。根据中央政府采购网公布的报价,国产数据库报价标准版约为5-10万,企业版约为15-30万。

考虑到数据库产品更新换代周期约为5年,且受到国产化政策提振,行业增速可观。假设国产数据库采购均价为15万元,结合用户规模数据,则国产化数据库替换市场总体规模将达到3000亿元。

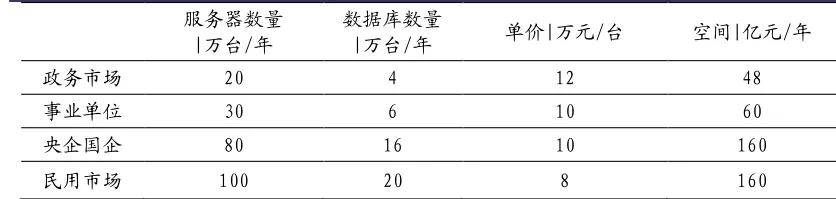

❖方法3:按企事业单位估算

全国公务员数量为716.7万人(数据来源人社部2016,);国有单位在业人员5739.7万人(数据来源统计局);全国PC存量PC台数近3亿(数据来源社科院)。以此为依据,对未来信创市场作相关假设:

假设 1 :

政务市场更新 600w, 3 年,200w/年

事业单位更新 1200w,4 年,300w/年

企业市场更新 4800w,6 年,800w/年

消费市场更新 1 亿, 10 年,1000w/年

假设 2 :

保守:政务市场+事业单位,500w/年

中性:政务市场+事业单位+行业应用,1300w/年

乐观:政务市场+事业单位+行业应用+消费市场,2300w/年

假设 3 :

PC:服务器 = 10:1;服务器:数据库 = 5:1

假设 4 :

政务市场 12万台/套、国有单位 10 万元/台;消费市场 8 万元/台

* 数据库市场预测,来自兴业证券报告

则信创市场空间在保守、中性与乐观假设下,数据库国产化的潜在市场空间分别为 108、268 和 428 亿元。

五、数据库市场其他数据库

❖ 国内数据库服务市场预估

除数据库市场本身外,数据库服务市场的同样不能忽视。据下表所示Gartner的统计数据,2019年全球IT投入为2.3995万亿美元,全球IT投入占GDP的比重平均为2.7%,中国的IT投入占比仅为1.6%,低于全球平均水平。

2019年中国IT相关投入为1.6万亿人民币左右。其中IT服务方面,投入在3014亿元。细分在第三方运维服务占比达47.3%,数据库服务又占据其中25%的比例。据此推算数据库服务市场总体规模在356亿元左右。结合2019年中国数据库市场规模为178亿元来看,每1元的数据库软件销售,就会带来2倍左右的服务市场。

聚焦技术与人文,分享干货,共同成长

更多内容请关注“数据与人”